Что такое дата постирования в эквайринге

Данная дата указывает на момент проведения операции с использованием платежной карты и является важной информацией для всех участников данного процесса — начиная от клиента, совершающего покупку, и заканчивая самим банком-эквайрером. Дата постирования фиксируется в момент совершения операции и учитывает различные факторы, такие как время пользования услугой или покупки товара, а также время проведения самой операции

Дата постирования фиксируется в момент совершения операции и учитывает различные факторы, такие как время пользования услугой или покупки товара, а также время проведения самой операции.

| Принципы использования даты постирования в эквайринге | Преимущества даты постирования в эквайринге |

|---|---|

|

|

Таким образом, дата постирования в эквайринге является важным элементом процесса платежей и позволяет участникам системы осуществлять контроль и управление операциями с платежными картами, упрощает отслеживание платежей и повышает безопасность финансовых операций.

Уверенно перемещайтесь по миру финансовых транзакций

Навигация в мире финансовых транзакций зачастую может оказаться непростой задачей, полной сложностей и неопределенностей. Однако, вооружившись необходимыми знаниями и пониманием, можно с уверенностью подходить к этим сделкам. В этом разделе мы углубимся в различные аспекты, которые способствуют успешной навигации по финансовым транзакциям, предоставив понимание с разных точек зрения.

1. Понимание дат расчетов. Одним из важнейших аспектов финансовых операций является дата расчетов. Это относится к дате завершения транзакции и перехода права собственности на актив или ценную бумагу от продавца к покупателю

Важно отметить, что даты расчетов могут варьироваться в зависимости от типа транзакции и рынка, на котором она происходит

Например, в сделках на фондовом рынке даты расчетов обычно наступают через три рабочих дня после даты исполнения сделки (Т+3). Это дает время всем участвующим сторонам выполнить свои обязательства и обеспечить плавную передачу права собственности. С другой стороны, на валютных рынках даты расчетов обычно наступают через два рабочих дня после даты исполнения сделки (Т+2).

2

Важность своевременного расчета. Своевременный расчет имеет решающее значение в финансовых операциях, поскольку он гарантирует, что обе стороны получат то, на что они имеют право, без каких-либо задержек или осложнений

Несоблюдение сроков урегулирования может привести к штрафам или даже юридическим последствиям.

Чтобы проиллюстрировать этот момент, давайте рассмотрим сценарий, в котором инвестор покупает акции компании в определенную дату расчета. Если продавец не сможет доставить акции вовремя, это может нарушить планы инвестора и потенциально привести к упущенным инвестиционным возможностям

Таким образом, как покупателям, так и продавцам важно соблюдать согласованные даты расчетов

3. роль клиринговых палат. Клиринговые палаты играют жизненно важную роль в обеспечении бесперебойного процесса расчетов. Эти учреждения выступают посредниками между покупателями и продавцами, обеспечивая выполнение всех обязательств и минимизацию рисков.

Например, при торговле фьючерсными контрактами клиринговые палаты вступают в игру, становясь покупателем для каждого продавца и продавцом для каждого покупателя. Этот процесс, известный как новация, исключает риск контрагента и гарантирует завершение сделок. Предоставляя централизованную платформу для расчетов, клиринговые палаты вселяют доверие к финансовым рынкам.

4. Влияние технологий. В последние годы технологические достижения произвели революцию в мире финансовых транзакций. Автоматизированные системы и электронные платформы оптимизировали процессы, сокращая время расчетов и повышая эффективность.

Например, внедрение систем валовых расчетов в реальном времени (RTGS) позволило мгновенно переводить средства между банками, устраняя необходимость ручного вмешательства и сокращая

Уверенно перемещайтесь по миру финансовых транзакций — Дата расчетов: проясняем тайны дат расчетов в обновлении финансовых транзакций

Этот блог автоматически переводится с помощью нашего сервиса искусственного интеллекта. Приносим извинения за возможные ошибки перевода. Оригинал статьи на английском языке можно найти здесь:Settlement Date Demystifying Settlement Dates in Financial Transactions update

Правила заполнения даты транзакции

Когда вы указываете дату транзакции, важно соблюдать определенные правила. Правильное заполнение даты позволит избежать недоразумений и ошибок при обработке вашей транзакции

Дату транзакции следует указывать в формате ДД.ММ.ГГГГ, где:

| ДД | Обозначает день месяца и записывается двумя цифрами. Например, 01, 15 или 31. |

| ММ | Обозначает номер месяца и записывается двумя цифрами. Например, 01 для января, 10 для октября. |

| ГГГГ | Обозначает год и записывается четырьмя цифрами. Например, 2022. |

Убедитесь, что дата транзакции указана точно и правильно. Например, для 15 марта 2022 года дата будет выглядеть как 15.03.2022

Важно не путать порядок цифр и точности в указании даты

Также обратите внимание на разделитель между цифрами даты. В России принят разделитель «точка» (.), но в некоторых других странах могут использоваться другие символы, например, «-«, «/»

При заполнении даты транзакции важно использовать разделитель, принятый в вашей стране или в системе, с которой вы работаете. Соблюдая эти правила, вы сможете правильно указать дату транзакции и избежать возможных ошибок при обработке вашей транзакции

Соблюдая эти правила, вы сможете правильно указать дату транзакции и избежать возможных ошибок при обработке вашей транзакции.

Вопросы и ответы

Какое значение имеет дата обработки в транзакции по кредитной или дебетовой карте?

Дата обработки представляет собой конкретную дату, когда банк торговца обрабатывает транзакцию по кредитной или дебетовой карте. Она имеет решающее значение для отслеживания и документирования различных этапов транзакции, позволяет вести точный учет и облегчает согласование и разрешение споров.

Как происходит процесс авторизации и аутентификации при операциях с кредитными картами?

В процессе авторизации и аутентификации торговая организация отправляет данные о транзакции в банк держателя карты для проверки наличия средств и подтверждения подлинности карты. Банк проверяет, действительна ли карта, не скомпрометирована ли она и достаточно ли на ней средств. На основании этой проверки транзакция одобряется или отклоняется.

Что происходит во время пакетной обработки?

Пакетная обработка подразумевает сбор всех транзакций по кредитным картам, совершенных за определенный период, и их пакетную передачу в банк продавца. Этот процесс обычно происходит в конце рабочего дня и помогает упростить обработку множества транзакций.

Что такое межбанковский клиринг и расчеты?

Межбанковский клиринг и расчеты — это процесс обмена средствами между банком-эмитентом (банком клиента) и банком-эквайером (банком продавца). Этот процесс обеспечивает перевод правильной суммы денег и урегулирование транзакций, обычно в течение нескольких секунд, через расчетный или процессинговый банк.

Как торговцы могут извлечь выгоду из отслеживания дат обработки?

Отслеживание дат обработки позволяет торговцам эффективно выверять свои продажи и доходы. Это помогает вести прозрачный учет операций, упрощает финансовую отчетность и облегчает решение любых возникающих расхождений или проблем.

Почему потребители должны обращать внимание на даты обработки?

Потребители должны следить за датами обработки, чтобы обеспечить своевременное и точное занесение операций на свои счета. Зная эти даты, они могут эффективно управлять своими расходами, сверять выписки и своевременно выявлять любые несанкционированные расходы или ошибки.

Как финансовые учреждения используют даты обработки?

Финансовые учреждения полагаются на даты обработки для ведения точных записей и облегчения расчетов по операциям между несколькими банками. Эти даты помогают банкам выверять свои счета, управлять ликвидностью и обеспечивать бесперебойное движение средств в финансовой системе.

Что такое расписание?

Расписание — это процесс, создающий одну группу из нескольких параллельных транзакций и выполняющий их одну за другой. Он должен сохранять порядок, в котором инструкции появляются в каждой транзакции. Если две транзакции выполняются одновременно, результат одной транзакции может повлиять на результат другой.

Пример

Initial Product Quantity is 10 Transaction 1: Update Product Quantity to 50 Transaction 2: Read Product Quantity

Если Транзакция 2 выполняется раньше Транзакции 1, будет считана устаревшая информация о количестве товара. Следовательно, графики необходимы.

Параллельное выполнение в базе данных неизбежно. Но параллельное выполнение разрешено, когда между одновременно выполняемыми операциями существует отношение эквивалентности.neoобычно выполняет транзакции. Эта эквивалентность имеет 3 типа.

ЭКВИВАЛЕНТНОСТЬ РЕЗУЛЬТАТА:

Если два расписания после выполнения отображают один и тот же результат, это называется графиком, эквивалентным результату. Они могут предлагать одинаковый результат для одного значения и разные результаты для другого набора значений. Например, одна транзакция обновляет количество продукта, а другая — информацию о клиенте.tails.

Просмотр эквивалентности

Просмотр эквивалентности происходит, когда транзакция в обоих расписаниях выполняет одинаковое действие. Пример: одна транзакция вставляет продукт details в таблицу продуктов, в то время как другая транзакция вставляет продуктtails в archiпять столов. Транзакция та же, но таблицы разные.

КОНФЛИКТ Эквивалентность

В этом случае две транзакции обновляют/просматривают один и тот же набор данных. Между транзакциями возникает конфликт, поскольку порядок выполнения повлияет на результат.

Что такое сериализуемость?

Сериализуемость — это процесс поиска параллельного расписания, выходные данные которого равны последовательному расписанию, в котором транзакции выполняются одна за другой. В зависимости от типа расписаний существует два типа сериализуемости:

- конфликт

- Вид

Важность даты валютирования для бизнес-счетов

Обычно эти две даты совпадают. Например, Если вы вносите депозит на свой счет, учетная дата и сумма остаются теми же. Однако в определенных случаях существует период, который мы называем плавающий период. Это производится банковской бюрократией.

| Букмекеры | Бонус | Сделать ставку сейчас |

|---|---|---|

|

️ Бонус : до €1950 + 150 бесплатных вращений Широкий выбор игровых автоматов???? Промо-код : 200euros | |

| ️Бонус : до €1500 + 150 бесплатных вращений Широкий выбор игр казино???? Промо-код : 200euros | ||

|

️ Бонус : до €1950 + 150 бесплатных вращений Широкий выбор игровых автоматов???? Промо-код : WULLI |

Разница между датой валютирования и отчетной датой актуальна в случае компаний. Знание времени создания этих значений необходимо для надлежащего контроля выставления счетов, денежных потоков и предотвращения овердрафтов или отсутствия ликвидности.

Давайте рассмотрим некоторые случаи, когда дата валютирования наступает позже даты проводки:

- Переводы между банками. В зависимости от банковских учреждений, заинтересованных в переводе, дата валютирования будет записана через один рабочий день после отчетной даты. Мы сообщаем вам, сколько времени занимает перевод.

- Депозитный чек. У нас будет дата валютирования, когда кредит поступит на счет назначения. Например, если чек был выдан не нашей организацией, операция вступит в силу в течение двух дней.

Как проводится банковская транзакция? Технические особенности операции

Стандартная банковская транзакция представляет собой перевод денежных средств по указанным клиентом реквизитам, подтверждающие документы (платёжное поручение, кассовый чек) формируются автоматически. По запросу клиента бумаги можно распечатать и заверить подписью. Платёжная операция проводится в несколько этапов.

Владелец банковского счёта или карты указывает реквизиты для отправки средств. Если транзакция проводится в безналичной форме, плательщик вручную заполняет банковские реквизиты получателя. Например, бухгалтер предприятия формирует платёжные поручения для перечисления командировочных выплат всем сотрудникам. Если транзакция проводится в точке продаж, плательщику нужно приложить карту или смартфон к кассовому терминалу. Например, покупатель в продуктовом гипермаркете прикладывает кредитную карту с модулем Pay Pass для оплаты. Если транзакция проводится онлайн, клиенту нужно указать платёжные данные карты (номер, срок действия, ФИО держателя, код безопасности). Например, клиент онлайн магазина Ozon оплачивает заказ, указывая данные дебетовой карты.

Банк-эквайер передаёт входящую операцию в ЦОД (центр обработки данных). Если транзакция проводится в безналичной форме, функцию банка-эквайера выполняет финансовая организация, открывшая расчётный счёт получателю платежа. Например, компания открыла расчётный счёт для платежей в банке Точка, поэтому все транзакции обрабатывает эта финансовая организация. Если транзакция проводится офлайн или через интернет, банком-эквайером является организация, обслуживающая безналичные платежи в данной торговой точке. Например, сеть продуктовых гипермаркетов пользуется услугами эквайринга от Сбербанка, обрабатывающего все платежи покупателей. ЦОД банка-эквайера проверяет срок действия карты, отсутствие блокировки банковского счёта и затем обращается к банку-эмитенту.

Банк-эмитент карты или счёта списывает средства в адрес получателя. На этом этапе банк, обслуживающий счёт или пластиковую карту, проверяет баланс доступных средств с учётом дневных лимитов, корректность ввода ПИН-кода (для платежей по картам), проводит конвертацию средств (при операциях за границей) и передаёт деньги получателю. Отправленные банком-эмитентом средства поступают на сервер платёжной системы (Visa, MasterCard или Мир), затем поступают на банковский счёт либо карту получателя.

Большинство безналичных транзакций обрабатываются за несколько минут, затем средства поступают на счёт получателя. Однако, ЦОД банка-эквайера или сервер платёжной системы могут задержать фактическое списание средств со счёта плательщика (например, из-за технического сбоя, окончания банковского дня). Такие транзакции получают статус Авторизация ожидает подтверждения, означающий предварительную блокировку средств на счёте плательщика. Например, при использовании дебетовой карты банка Тинькофф с функцией кэшбека бонусные рубли начисляются после подтверждения транзакции банком-эквайером.

Процесс построения транзакции

Транзакция строится на основе определенного процесса, который может различаться в зависимости от типа транзакции и используемых средств передачи.

- Стороны и соглашение: В начале процесса транзакции стороны, которые желают осуществить обмен, должны достичь соглашения относительно условий и ценности, которую они обменивают. Это может быть сделано путем переговоров, подписания контракта или использования других средств заключения сделки.

- Идентификация и аутентификация: Чтобы обеспечить безопасность и подтвердить легитимность участников транзакции, осуществляется процесс идентификации и аутентификации. Во время идентификации стороны предоставляют информацию, которая позволяет определить их личность, например, имя, номер аккаунта или другие уникальные данные.

- Подготовка информации: В зависимости от типа транзакции, стороны могут потребовать подготовки определенной информации или документов. Например, в случае финансовых транзакций может потребоваться указание реквизитов счета или подпись электронного документа.

- Передача информации: После подготовки необходимой информации о транзакции стороны должны передать ее друг другу. Это может происходить различными способами, включая личное взаимодействие, электронные средства связи или специализированные платежные системы.

- Проверка и подтверждение: После получения информации каждая сторона должна проверить ее достоверность и соответствие условиям соглашения. Это может включать проверку правильности данных, доступность необходимых средств и подтверждение согласия на проведение транзакции.

![]()

- Выполнение транзакции: После успешной проверки и подтверждения стороны приступают к выполнению самой транзакции. Например, при финансовой транзакции деньги могут быть переведены с одного счета на другой, товары могут быть доставлены или услуги оказаны.

- Завершение и документирование: После выполнения транзакции стороны могут провести окончательную проверку и убедиться, что все условия были выполнены в полной мере. Также может потребоваться документирование транзакции, включая получение квитанции, счета или других документов, подтверждающих проведение транзакции.

Каждый шаг в процессе транзакции может зависеть от конкретных условий и требований, установленных сторонами или регулирующими органами

Важно следовать всем необходимым процедурам и соблюдать правила, чтобы обеспечить успешное завершение транзакции и защиту интересов всех участников

Что означает ошибка транзакции?

Довольно часто при попытке совершить какую-то операцию, например, по карте, люди получают сообщение вроде «ошибка транзакции» или «транзакция не может быть выполнена», и не знают, что оно означает.

Ошибка транзакции означает, что операцию невозможно осуществить по какой-то причине, причем, точно эту причину изначально определить никак нельзя. Например, это может быть:

- Отсутствие связи с каким-то из звеньев, участвующих в транзакции;

- Блокировка карты в целом или для осуществления конкретно данной операции;

- Недостаток средств на счете или кредитного лимита для осуществления операции;

- Программный сбой и т.д.

Если вы получили ошибку транзакции, лучше не пытаться многократно повторять операцию, чтобы избежать двойного списания денег с карты. Следует обратиться в свой банк для выяснения достоверной причины отказа в проведении операции.

Теперь вы знаете, что такое транзакция, каких видов она бывает, как осуществляется на примере.

Повышайте свою финансовую грамотность на сайте Финансовый гений. Добавляйте сайт в закладки, заходите, изучайте и следите за обновлениями в соцсетях. До новых встреч на Фингении!

Оценить:

От первых сделок до современных технологий

Впервые формальное определение понятия «транзакция» появилось в эпоху древних цивилизаций. В древнем Египте и Месопотамии, например, записи транзакций были сохранены на глиняных табличках и письменных свитках. Это позволяло людям установить справедливую цену и проследить каждую сделку, устраняя возможные конфликты и несогласия.

С течением времени технологии обмена товаров и услуг продолжали развиваться. С появлением монет в древнем мире стало возможным проведение более унифицированных и стандартизированных транзакций. Монеты использовались как общепринятая мера стоимости и средство обмена, что повысило эффективность торговли.

Однако с течением времени возникла необходимость более сложных и разнообразных методов проведения транзакций. С расширением торговых сетей и развитием банковской системы стало необходимо использование письменных документов, специальных контрактов и финансовых инструментов.

В современный период истории человечества технологии транзакций стали еще более разнообразными. С появлением компьютеров и Интернета возникла возможность электронных платежей. Сегодня человек может осуществлять транзакции с помощью банковских карт, мобильных кошельков или даже криптовалюты.

Технологии транзакций продолжают развиваться и совершенствоваться. Новые методы и инструменты позволяют людям проводить более удобные и безопасные сделки. Это создает новые возможности для бизнеса и развития экономики в целом.

Изоляция транзакций

Чтобы параллельные транзакции могли выполняться, не мешая друг другу, придумали концепцию изоляции транзакций. Всего есть четыре уровня изоляции, но некоторые базы данных вводят свои уровни.

Чтение неподтверждённых данных (read uncommitted)

Самый низкий уровень изоляции. Можно свободно читать незафиксированные изменения других транзакций, но запись идет строго последовательно. Таким образом, исключается только проблема потерянных обновлений: гарантируется, что в итоге в ячейку запишут нужное значение все транзакции по очереди.

Обычно для этого используют блокировку на запись ячеек, предназначенных для изменения в рамках текущей транзакции. На чтение блокировки не ставятся.

Чтение подтверждённых данных (read committed)

Можно свободно читать все изменения своей транзакции и зафиксированные изменения чужих транзакций. Исключаются потерянные обновления и грязное чтение, остаются проблемы неповторяемых чтений и фантомов.

Повторяемое чтение (repeatable read)

Можно читать все изменения только своей транзации. Данные, измененные другими транзакциями, недоступны. Остается только проблема фантомных чтений.

Сериализуемый (serializable)

Транзакции полностью изолируются друг от друга, каждая выполняется так, как будто параллельных транзакций не существует.

Дарим скидку от 60% на обучение «Аналитик больших данных» до 28 апреля

Уже через 9 месяцев сможете устроиться на работу с доходом от 150 000 рублей

Забронировать скидку

Роль дат расчетов в сделках на фондовом рынке

Фондовый рынок — это сложная и динамичная среда, в которой ежедневно совершаются миллионы транзакций. За кулисами существуют многочисленные процессы и процедуры, которые обеспечивают плавное и эффективное выполнение этих транзакций. Одним из таких процессов является дата расчетов, которая играет решающую роль в сделках на фондовом рынке

понимание значения дат расчетов имеет важное значение для инвесторов, трейдеров и всех, кто работает на финансовых рынках

По своей сути дата расчета относится к дате, когда сделка завершается и право собственности на ценные бумаги или финансовые инструменты переходит от продавца к покупателю. Он представляет собой завершение транзакции и отмечает момент, когда обе стороны выполняют свои обязательства. Даты расчетов определяются различными факторами, включая рыночные соглашения, правила и тип торгуемой ценной бумаги.

Чтобы глубже изучить роль дат расчетов в сделках на фондовом рынке, давайте рассмотрим некоторые ключевые идеи с разных точек зрения:

1. точка зрения инвестора:

Для инвесторов даты расчетов имеют важное значение для управления их портфелями и денежными потоками. При покупке или продаже акций крайне важно учитывать расчетный период, поскольку он влияет на то, когда средства будут доступны для реинвестирования или вывода

Например, если инвестор продает акции в понедельник с расчетным периодом Т+2 (дата сделки плюс два рабочих дня), он может рассчитывать на получение выручки в среду. Эти знания помогают инвесторам соответствующим образом планировать свои инвестиционные стратегии.

2. Точка зрения трейдера:

Трейдеры, которые часто покупают и продают ценные бумаги, в значительной степени полагаются на даты расчетов для эффективного управления своими позициями. Время между исполнением сделки и расчетом может повлиять на торговые стратегии и методы управления рисками. Трейдерам часто приходится учитывать расчетные периоды при расчете прибыли или убытков по сделкам и определении маржинальных требований для позиций с кредитным плечом.

3. Эффективность рынка:

Даты расчетов играют жизненно важную роль в поддержании эффективности рынка, обеспечивая своевременную доставку ценных бумаг и средств. Они обеспечивают стандартизированную основу для завершения транзакций среди всех участников рынка. Установив четкие сроки расчетов, участники рынка могут быть уверены в надежности и честности торгового процесса.

А. Расчет Т+2:

На многих крупных фондовых рынках, включая США, Канаду и Европу, стандартный расчетный период составляет Т+2. Это означает, что сделки, совершенные в определенный день, будут рассчитаны через два рабочих дня. Например, если сделка происходит в понедельник (T), датой расчета будет среда (T+2).

Роль дат расчетов в сделках на фондовом рынке — Дата расчетов: проясняем тайны дат расчетов в обновлении финансовых транзакций

Примеры применения истории транзакций

История транзакций может быть использована в различных сферах деятельности. Вот несколько примеров применения:

-

Банковские операции. История транзакций позволяет банкам отслеживать все операции клиентов, включая снятие денег с банкомата, переводы, оплату услуг и т.д. Благодаря этому, клиенты могут в любой момент проверить свою историю операций и контролировать свои финансы.

-

Интернет-торговля. История транзакций в онлайн-магазинах позволяет покупателям отслеживать все сделанные ими покупки. Это очень удобно, так как можно вернуться к определенной покупке и узнать детали заказа или повторить покупку.

-

Логистика и транспортировка. В этой сфере история транзакций помогает отслеживать перемещение грузов, управлять поставками и контролировать весь процесс доставки. Это позволяет увеличить эффективность работы и предоставить клиентам точную информацию о местонахождении груза.

-

Бухгалтерия. История транзакций является неотъемлемой частью бухгалтерии любой компании. Благодаря ей бухгалтеры могут отслеживать все движения денежных средств, записывать доходы и расходы, а также создавать отчеты для аудиторов и налоговых органов.

Все эти примеры демонстрируют, как история транзакций может быть полезной в разных сферах деятельности. Она помогает сохранить данные о прошлых операциях, облегчает контроль и управление финансами, а также повышает надежность и прозрачность деловых процессов.

Удаление истории операций в ЯД

Многих пользователей интересует как удалить историю операций в системе Яндекс.Деньги? Ответ на этот вопрос один – никак. В соответствии с действующим законодательством Российской Федерации платежный сервис, как и любое другое финансовое учреждение нашей страны, должен сохранять подробную информацию обо всех платежных транзакциях своих пользователей. В случае необходимости эти сведения должны предоставляться по запросу сотрудникам следственных органов, полиции, прокуратуры и судов.

Запрет на удаление истории операций также связан с тем фактом, что выполняя подобные действия, мошенники пытаются скрыть свои действия, тем самым вводя в заблуждение настоящего владельца электронного кошелька. Кроме того, требования законодательства в этой сфере связаны с необходимостью контроля и выявления преступных схем, направленных на отмывание денег, полученных незаконных путем.

Внимание! Если по объективным причинам запись о проведенной операции все же нужно удалить, можно попытаться обратиться с этим вопросом в службу технической поддержки. Однако, шансы на получение желаемого результата все же минимальны

История по операциям сохраняется в личном кабинете пользователя на протяжении 12 месяцев, после чего автоматически удаляется и заменяется более свежей информацией. В этом случае получить сведения о транзакциях, проводимых более чем год, назад становится невозможным.

Некоторые участники системы ошибочно считают, что удаление кошелька и электронной почты также позволит уничтожить историю операций. На самом деле это не так. Информация будет недоступна лишь самому пользователю, тогда как на серверах Яндекс.Деньги она сохранится.

Вне всяких сомнений платежный сервис Яндекс.Деньги – это современная и удобная в использовании система, обладающая широким функционалом. Просмотр истории операции и получение выписки по электронному счету доступны абсолютно всем клиентам компании, что позволяет оперативно получать нужные сведения и решать различные финансовые вопросы.

Проголосовавших: 1 чел. Средний рейтинг: 5 из 5.

Где находятся TxID для всех транзакций?

ТxID (или номер транзакции) — это уникальный идентификатор, присваиваемый каждой операции в блокчейне. Он помогает пользователям отследить статус своей транзакции и проверить ее подтверждения.

Где искать TxID для всех операций и транзакций? TxID обычно находится в подтверждении операции, которое вы получаете после отправки транзакции на платформе или кошельке. Он также может быть доступен на самой платформе в списке операций или в истории транзакций.

Как проверяются номера транзакций (TxID)? Проверка номера транзакции (TxID) позволяет убедиться, что ваша транзакция была отправлена и подтверждена в блокчейне. Вы можете использовать обозреватель блоков или специальные сервисы для поиска конкретного TxID, чтобы узнать статус и подтверждения вашей операции.

Всех транзакций, включая отклоняется ли его транзакции? Все операции в блокчейне имеют свой уникальный TxID. Если вам известен TxID транзакции, вы можете проверить ее статус и убедиться, что она подтверждена. Если транзакция отклоняется или не проходит подтверждение, вы сможете увидеть это по соответствующему статусу обозревателя блоков или сервиса, который вы используете.

Вывод: TxID для всех транзакций — это уникальный номер, который позволяет пользователям отследить статус и подтверждения своих операций. Он находится в подтверждении операции, на платформе или в истории транзакций. TxID можно проверить, используя обозреватель блоков или сервисы, чтобы узнать статус операции. Отклоняется ли транзакция или нет также можно узнать по соответствующему статусу в обозревателе блоков или сервисе.

(SWEEPING)

Чистка — это НЕ только сборка мусора. Основная работа, которую делает чистка, это перемещение старейшей заинтересованной транзакции «вверх», и уменьшение размера маски транзакций. Это делается переводом Отмененных транзакцией в Подтвержденные транзакции. Вы скажете — «Она сошла с ума !»

Но это действительно основная работа чистки. Она удаляет все изменения, сделанные отмененными транзакциями, затем меняет их состояние на Подтвержденное. (Помните, было сказано, что отмененные read-only транзакции получают состояние подтвержденных. Удалите изменения, и можно считать что транзакция завершилась подтверждением).

В то-же время, чистка собирает мусор так-же как и любая другая транзакция.

До версии 4.2, несчастливая транзакция, включившая чистку, сама выполняла ее, и только затем отрабатывалась. Другие транзакции продолжали работать. В версии 4.2 и выше, запускается новый поток и самостоятельно производит чистку, в то время как все остальные транзакции нормально работают.

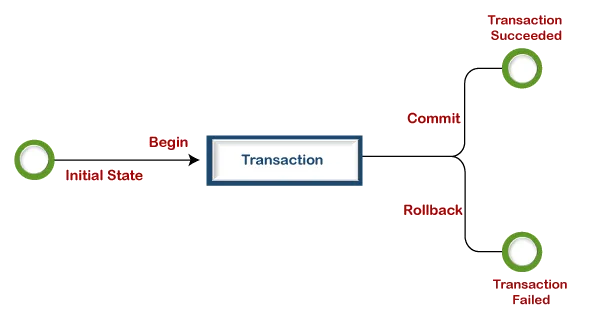

Что такое транзакции?

- BEGIN TRANSACTION: этот оператор начинает новую транзакцию. Любые операторы SQL, которые следуют за этим оператором, рассматриваются как часть транзакции до тех пор, пока транзакция не будет зафиксирована или выполнен откат.

- COMMIT TRANSACTION: этот оператор сохраняет сделанные во время транзакции изменения в базе данных. Если транзакция завершается успешно, эти изменения становятся постоянными (фиксируются).

- ROLLBACK TRANSACTION: этот оператор отменяет изменения, сделанные во время транзакции, и восстанавливает базу данных в ее предшествующем состоянии (откат).

Пора переходить к примерам…

Пример 1

BEGIN TRANSACTION; -- обновление таблицы orders UPDATE orders SET status = 'shipped' WHERE order_id = 123; --обновление таблицы inventory UPDATE inventory SET quantity = quantity - 1 WHERE product_id = 456; COMMIT TRANSACTION;

Пример 2

BEGIN TRANSACTION; UPDATE employees SET last_name = 'Doe' WHERE employee_id = 123; UPDATE employees SET last_name = 'Smith' WHERE employee_id = 456; COMMIT TRANSACTION;

Пример 3

BEGIN TRANSACTION; UPDATE customers SET phone_number = '555-1234' WHERE customer_id = 12345; INSERT INTO customers (customer_id, name, phone_number) VALUES (67890, 'John Doe', '555-6789'); COMMIT TRANSACTION;

Пример 4

BEGIN TRANSACTION; -- вставить новый заказ в таблицу orders INSERT INTO orders (customer_id, product_id, quantity, status) VALUES (1, 2, 3, 'Pending'); -- обновить уровень запасов для соответствующего товара UPDATE inventory SET quantity = quantity - 3 WHERE product_id = 2; -- проверим, не стал ли уровень запасов отрицательным IF EXISTS (SELECT * FROM inventory WHERE product_id = 2 AND quantity BEGIN -- если уровень запасов отрицательный, откатываем транзакцию ROLLBACK TRANSACTION; PRINT 'Error: inventory level is negative'; END ELSE BEGIN -- если уровень запасов не отрицательный, фиксируем транзакцию COMMIT TRANSACTION; PRINT 'Order successfully placed'; END

Пример 5

BEGIN TRANSACTION; -- обновление зарплаты сотрудника в таблице salaries UPDATE salaries SET salary = 75000 WHERE employee_id = 123; -- обновление информации о сотруднике в таблице employees UPDATE employees SET last_name = 'Doe' WHERE employee_id = 123; -- проверка, что оба обновления были успешны IF @@ROWCOUNT > 0 BEGIN COMMIT TRANSACTION; PRINT 'Employee salary and information updated successfully'; END ELSE BEGIN ROLLBACK TRANSACTION; PRINT 'Error: failed to update employee salary and information'; END

Ссылки по теме

- Уровни изоляции транзакций

- Основы журнала транзакций в SQL Server

- Управление параллельным выполнением транзакций с помощью блокировок в SQL Server